图片来源于网络,如有侵权,请联系删除

熊猫债发行又有新进展。7月24日,加拿大国民发布公告称,拟发行2年期熊猫债,最高发行规模为人民币50亿元(含)。

2023年以来,熊猫债市场明显扩容。市场人士认为,熊猫债供给增加,或源于中美利差扩大、人民币融资成本优势增强,以及一系列政策推动因素。未来,熊猫债作为境外机构在中国的直接融资渠道有望进一步发展。

图片来源于网络,如有侵权,请联系删除

加拿大国民银行拟发熊猫债

加拿大国民银行今日公布的债券募集说明书显示,拟发行2024年第二期人民币债券(债券通),本次债券基础发行规模为人民币30亿元(含),最高发行规模为人民币50亿元(含),期限2年。募集资金净额将用于该集团的一般业务,发行首日/簿记建档日为7月29日。

近日,新开发银行主办熊猫债主题研讨会,并表示将继续支持熊猫债发行,推动成员国进行本币债券融资。据悉,新开发银行即将发行新一期熊猫债。数据显示,自2016年进入银行间市场以来,新开发银行已累计发行熊猫债475亿元人民币。

上述情况是熊猫债热度“升温”的一个缩影。2023年以来,熊猫债发行持续扩容。数据显示,截至7月15日,2024年新发行熊猫债规模达1210亿元,同比增长约30%;存量熊猫债规模达2805亿元。

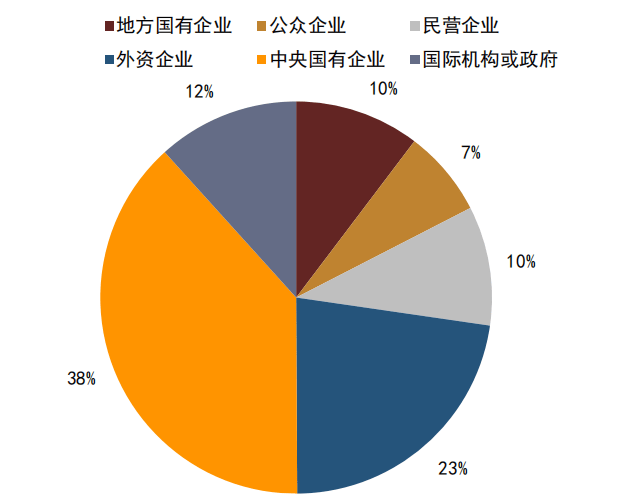

熊猫债是指注册地在境外的发行人在境内发行的以人民币计价的债券,属于在岸市场的国际债券。从发行人类型角度看,熊猫债发行人可分为国际开发机构、外国政府类机构、海外金融机构、海外非金融企业等类型。

熊猫债有望进一步发展

对于熊猫债扩容现象,兴业研究公司外汇商品部研究员张亚澜分析称,2022年适逢中美利差倒挂加深,人民币融资货币属性凸显,多项支持银行间和交易所市场统一的政策相继出台,同时对熊猫债发行和资金使用的监管趋向便利宽松,提升了发行人的融资意愿。

“2023年以来,熊猫债融资成本较低,吸引力增强。”中信证券首席经济学家明明表示,近年来,随着我国债券市场加强对外开放,人民币国际化程度提高,债券发行利率逐步下降,熊猫债成为境外机构与企业融资成本较低的选择。从平均发行利率来看,2020年熊猫债平均发行利率为 3.25%,2024年新发行的熊猫债平均发行利率已降至2.40%。

展望未来,张亚澜判断说,下半年中美货币政策异步性和到期再融资惯性还将继续为熊猫债市场扩容提供市场动能。中长期来看,中国债券市场对外开放程度加大、相关制度法规和基础设施持续完善,将有效提升境外发行人的发行意愿。熊猫债市场的健康发展将为人民币国际化水平稳步提升、共建“”不断深化创造良好的条件。

(中国)有限公司北京分行副行长、在岸债务资本市场主管方中睿认为,近年中国经济高速发展、人民币国际化持续推进,跨境资本呈现整体净流入态势,外商直接投资规模持续增长,人民币的国际地位不断提升,熊猫债作为境外机构在中国的直接融资渠道有望进一步发展。

(文章来源:上海报·中国证券网)